Основная статья: Европейский союз

Долгосрочные проблемы экономики ЕС

Долгосрочные ограничивающие факторы в экономике стран ЕС на конец 2024 г.:

- Чрезвычайно высокая фискальная нагрузка на экономику, что препятствует развитию высокорисковых проектов в особенности в сегменте технологических стартапов, где высокая доля "смертности бизнеса".

- Высокий уровень регуляторных ограничений и бюрократии, где на следование многотомным протоколам ЕС требуется штат юристов, огромные ресурсы и время на согласование, адаптацию, внедрение.

- Фрагментация рынка, когда неравномерное технологическое, финансовое, экономическое и социальное развитие стран унифицируется в единую европейскую экосистему (с учетом единой монетарной политики), что затрудняет поиск наиболее адаптивной национальной формулы развития (что хорошо для Германии и Франции может быть губительно для стран Восточной Европы).

- Демографические ограничения, являющиеся традиционными для Европы на протяжении нескольких десятилетий. Со временем проблемы стали все более обострены, что компенсируется миграционным притоком, приводя к неравномерно социо-культурной интеграции и связанными проблемам, выходящим на политический трек.

- Высокая энергетическая зависимость, которая была с самого начала зарождения Еврозоны, но обостренная в рамках наиболее мощной трансформации энергобалансов и поставок после разрыва связей с Россией.

Сюда можно добавить культурные, образовательные аспекты, политическую нестабильность и множество других факторов, но наиболее важные все же первые пять.

ВВП

Основная статья: ВВП Евросоюза

Финансовая система

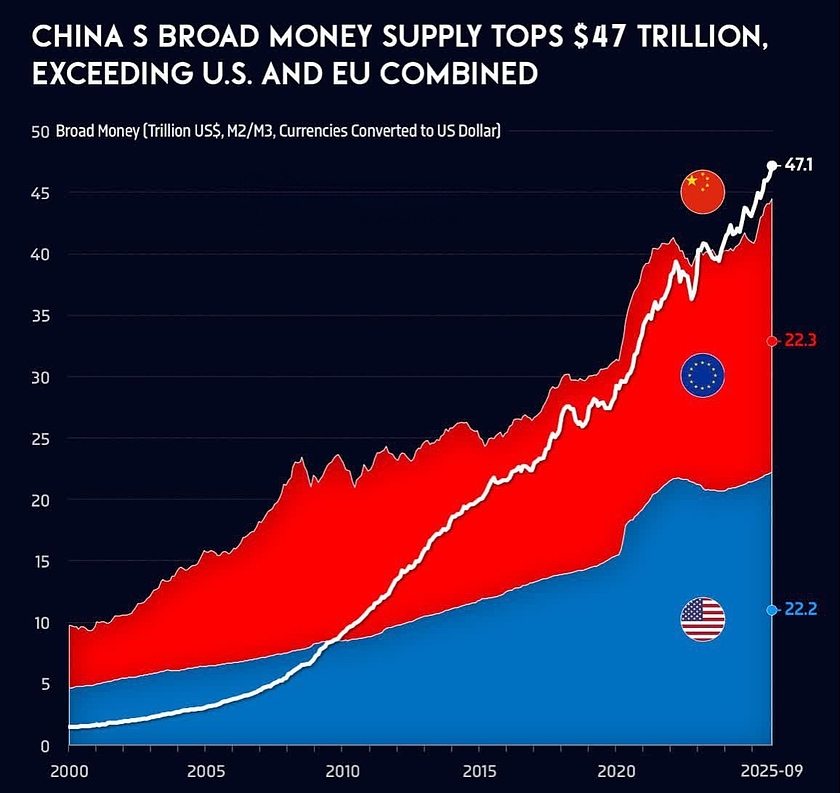

2025: Широкая денежная масса - $22,3 трлн

К сентябрю 2025 года широкая денежная масса (М2) Китая выросла до $47,1 трлн, что на 5,9% больше, чем общий объём М2 США (22,2 трлн) и ЕС (22,3 трлн) — всего 44,5 трлн долларов.

Такой рост отражает продолжающееся быстрое расширение финансовой системы и кредитной базы Китая по сравнению с западными экономиками.

Нефинансовый долг

Нефинансовый долг состоит из кредитных инструментов, выпущенных государственными органами, домашними хозяйствами и предприятиями, которые не включены в финансовый сектор.

Госдолг

2022: Госдолг стран ЕС-27 вырос до 13,2 трлн евро или 85% ВВП

Государственный долг стран ЕС-27 вырос до 13.2 трлн евро (85.1% от ВВП) на 3 кв 2022 по сравнению с 13.1 трлн (86.4% от ВВП) кварталом ранее и 12.8 трлн в 3 кв 2021 (89.7% от ВВП).

За год прирост задолженности лишь 418 млрд евро, что сопоставимо с накопленным дефицитом бюджета (395 млрд евро) за 12 месяцев.

Практически весь долг сконцентрирован в странах Еврозоны (12.2 трлн), как и рост заимствований за год – 400 млрд евро, однако по Еврозоне долговая нагрузка несколько выше стран ЕС-27 (93%), но снижается по отношению к 3 кв 2021 (97.3%).

Во всех без исключения крупных странах долговая нагрузка снизилась. Тут три причины:

- Низкая база сравнения 2021 года, когда ВВП не восстановил свой потенциал после задушенной экономики затяжными локдаунами, которые продолжались до середины 2021 в отличие от США, которые практически все меры сняли в начале 3 кв 2020.

- Фактор инфляции и роста номинального ВВП. Это соотношение оценивает номинальный ВВП и долг, поэтому инфляция влияет и если удается сдержать рост долга, как это сделала Европа, то в условиях инфляции долг «сжигается».

- Достаточно низкий дефицит бюджета, который несмотря на актуализацию антикризисных мер энергетической компенсации, составил лишь 3.3% от ВВП по сравнению с 7% в кризис 2009 и почти 12% в кризис 2020.

Формально, долговая ситуация под контролем, но в условиях долгового кризиса (невозможности эффективно и успешно размещаться) на повестку встает вопрос устойчивости долговой конструкции при росте ставок и явном дефиците спроса частного сектора.TAdviser Security 100: Крупнейшие ИБ-компании в России + 100 претендентов

Европа крайне фрагментирована, где ресурсы концентрируют самые крупные и успешные, как Франция и Германия. Соответственно, так или иначе придется выкупать долги слабых звеньев цепи, которых становится все больше.

Покупатель последней инстанции известен – это ЕЦБ, т.к. в условиях геополитических событий, энергокризиса и битвы за капиталы между США и Европой, привлечь иностранных инвесторов будет очень сложно, а внутреннего частного спроса может не хватить, отмечал канал Spydell Finance в феврале 2023 г.

2018: Госдолг стран на душу населения

Бюджет

Основная статья: Бюджет Евросоюза

ЕЦБ и банки

Валюты

Евро

Основная статья: Евро (валюта)

Криптовалюты

Основная статья: Криптовалюты в Евросоюзе

Инфляция

Основная статья: Инфляция в ЕС

Ключевая ставка

Европейский стабилизационный механизм (ESM)

Фонд экстренного спасения стран ЕС, созданный на пике долгового кризиса в 2012 году как постоянно действующий фонд, ставший преемником временного Европейского фонда финансовой стабильности EFSF.

2024: План использования средств фонда для кредитования закупки оружия

В мае 2024, по словам источников, влиятельные фигуры в блоке настаивают на том, чтобы Европейский стабилизационный механизм (ESM), объем которого составляет 422 миллиарда евро, вышел за рамки своей первоначальной роли по спасению тонущих экономик. Вместо этого он мог бы взять на себя задачу распределения дешевых кредитов на покупку оружия.

Кредитование

2023: Средний уровень долга домохозяйств: 52% ВВП

2022: Рекордное обрушение спроса на ипотечные кредиты после роста ключевой ставки

В январе 2023 года в Еврозоне рекордно обвалиллс спрос на жилищные кредиты и начинают снижаться цены.

Счёт текущих операций

2023: Профицит $259 млрд, большая часть которого отправляется в портфельные инвестиции в США

Европе удалось восстановить торговый баланс и счет текущих операций до докризисных уровней.

Профицит СТО вырос до $100 млрд в среднем за квартал во втором полугодии 2023, а за весь 2023 – $259 млрд в сумме за год, среднегодовой профицит СТО в 2014-2021 был $340 млрд, а в 2022 опустились в максимальный с 2008 дефицит из-за цен на энергию.

Куда Европа распределяет профицит СТО?

Главным образом распределение финпотоков идет в портфельные инвестиции (примерно 2/3 идут в США), тогда как с 2017 чистые инвестиции в прямые инвестиции во внешнем мире равны нулю. Происходит постепенное наращивание денежно-кредитных операций в евро на внешних рынках капитала.

Иностранные инвесторы с 2017 года сокращают прямые инвестиции с резким ускорением с 2022 – сжатие почти на $0.8 трлн – самое масштабное и быстрое сокращение в истории Еврозоны (геополитика, барьеры входа на еврорынок, конкурентное преимущество США).

После паузы 2015-2018, с 2019 присутствует накопление портфельных инвестиций со стороны иностранных инвесторов, а темпы плюс-минус сопоставимы с внешними портфельными инвестициями резидентов Еврозоны. Главные инвесторы в Европу: США, Британия, Китай и Япония.

По чистому балансу видно, что с 2016 Европа инвестирует во внешний мир намного больше, чем получает от иностранных инвесторов (общие инвестиции нерезидентов за два года впервые в истории ушли в минус).

Фондовый рынок

2024: Снижение капитализации до $16,8 трлн

Капитализация европейского фондового рынка снизилась до 16,8 трлн долларов в 2024 году.

Страхование

"Эрнст энд Янг", 2 июля 2012 года: Сохранение традиционно низких процентных ставок негативно отражается на участниках европейского сектора страхования жизни, которые вынуждены изыскивать возможности сокращения разрыва между инвестиционным доходом и минимальным уровнем гарантированной доходности, заложенным в существующие страховые продукты.

Энди Болдуин, руководитель практики «Эрнст энд Янг» по оказанию услуг финансовым учреждениям по региону EMEIA (Европа, Ближний Восток, Индия и Африка), отмечает: «Страховщики испытывают значительные трудности с обеспечением выплат по страховым продуктам, проданным в докризисные времена. Дивиденды, которые ожидают получить страхователи по продуктам с гарантированным уровнем доходности, не соответствуют уровню инвестиционного дохода, который сейчас имеется в распоряжении страховщиков и которым они будут располагать в обозримом будущем. Ситуация также осложняется текущими и будущими требованиями в отношении достаточности капитала, которые повлечет за собой внедрение Solvency II. Страховщикам придется искать пути сокращения дефицита по текущему портфелю, а также убеждать клиентов приобретать продукты с более низким и менее стабильным уровнем гарантированной доходности и это тогда, когда вопросы сохранения капитала и обеспечения надежного уровня доходности наиболее остро стоят на повестке дня любого клиента. Чтобы сократить существующий разрыв, страховые компании пытаются оптимизировать структуру своих активов. Как это ни парадоксально, наиболее высокодоходными активами являются облигации государственного займа отдельных государства, но именно в такие активы регуляторы настоятельно не рекомендуют вкладывать средства».

Управление активами

"Эрнст энд Янг", 2 июля 2012 года: Согласно прогнозу, в 2012 году объем активов, находящихся в управлении, увеличится лишь на 1,4%. В 2011 году стоимость активов, находящихся в управлении участников сектора управления активами стран еврозоны снизилась более чем на 7% по сравнению с 2010 годом, причем инвестиции в фонды, специализирующиеся на управлении активами, сократились на 12%, а прямые инвестиции – на 16% (последнее было вызвано сокращением рынка прямых инвестиций на 8% и отказом инвесторов от долевого участия в активах).

Несмотря на некоторое оживление ситуации в первом квартале 2012 года, когда рост в секторе управления активами приблизился к отметке 6%, во втором квартале ситуация вновь изменилась к худшему, по всей вероятности, под влиянием эскалации кризиса суверенного долга в еврозоне, повлекшего за собой снижение котировок на рынках ценных бумаг и очередной виток роста доходности суверенных облигаций периферийных стран Европы. В сложившейся макроэкономической ситуации участникам сектора управления активами не приходится рассчитывать на то, что в 2012 году им удастся возместить убытки, понесенные в 2011 году.

«Из-за сохраняющейся настороженности на рынке инвесторы в краткосрочной перспективе, скорее всего, будут вкладывать средства в фонды с диверсифицированной структурой активов, гарантирующие абсолютные ставки доходности. При этом, учитывая ужесточение требований к фондированию пенсионных планов, можно предположить, что в ближайшие 20-30 лет более половины сбережений будет направлено именно в пенсионные фонды. Таким образом, вполне возможно, что на долю пенсионных фондов будет приходиться половина всех средств физических лиц, находящихся в управлении»,- отмечает Мари Дирон, консультант по экономическим вопросам при подготовке экономического прогноза «Эрнст энд Янг» для сектора финансовых услуг стран еврозоны.

Финансовые технологии

Основная статья: Финансовые технологии (финтех) в Европе

Энергоносители и энергетика

Добыча нефти и газа

Основная статья: Добыча нефти и газа в Европе

Импорт газа, угля, нефти и нефтепродуктов

Основная статья: Импорт газа, угля, нефти и нефтепродуктов в Европе

Электроэнергетика

Основная статья: Электроэнергетика в Европе

Водородная энергетика

Основная статья: Водородная энергетика

2022: Резкое снижение потребления газа в промышленности и домохозяйствах из-за роста его цены

Совокупное потребление газа по всем странам ЕС-27 за первые одиннадцать месяцев 2022 г сократилось на 11% к уровню 2019-2021.

Лидерами снижения спроса на газ являются Финляндия (минус 53% за январь-ноябрь) и страны Прибалтики (Латвия, Литва и Эстония), которые сократили потребление на 27-30%, а к ноябрю вышли на сжатие спроса в половину от среднего уровня 2019-2021.

В ноябре 2022 потребление газа снизилось на 23% относительно среднего ноябрьского уровня в 2019-2021, что является сильнейшим сокращением спроса в современной истории по данным Bruegel.

За ноябрь в Нидерландах снижение потребления газа на 33% к 2019-2021, во Франции минус 25%, в Германии минус 23%, в Испании минус 22%, в Италии минус 20%, а в Польше минус 10%.

В принципе, страны перевыполняют согласованный план ЕС по принудительному снижению на 15%.

Любопытно, что в приоритете между промышленностью и электроэнергетикой последнее имеет более высокую значимость. Ведущие страны Европы (Германия, Франция, Италия и Испания) по промышленности сократили потребление газа на 20-32%, где сильнее всего спрос снизила Германия, а в электроэнергетике падение потребления газа в среднем составило 12%.

Здесь скорее работают не директивные меры ЕС, а экономика, отмечал канал Spydell Finance. Цены на газ настолько выросли, что рентабельность производства становится отрицательной, поэтому работают не принудительные меры административного характера, а исключительно рыночные.

Если счета за газ выросли в 4-6 раз относительно 2021 года, все произойдет естественным образом, даже директивы вводить не нужно. Наиболее уязвимые отрасли: нефтехимия, химия, металлургия, производство строительных материалов, производство удобрений и так далее.

2018: Цена бензина

Полезные ископаемые

2022: Меморандум о поставках РЗЭ из Казахстана

В конце 2022 года представители ЕС заключили меморандум о стратегическом партнерстве с Казахстаном для обеспечения сырьевыми ресурсами. Партнерство направлено на поставки в ЕС редкоземельных элементов, сырья для производства аккумуляторов и `зеленого` водорода.

Официальные лица Казахстана, комментируя заключение меморандума, заявили, что в настоящее время есть возможность поставки 16 из 30 критических элементов. При этом было отмечено, что в будущем поставки смогут частично покрыть потребности ЕС по всем 30 критичным РЗЭ.

Но есть одна юридическая тонкость: речь идет о меморандуме, а не о межправительственном соглашении или юридически обязывающем договоре. То есть поставки могут осуществляться, но механизм компенсации и оплаты казахским предприятиям четко не прописан. В тексте указано, что страны ЕС помогут в модернизации предприятий Казахстана.

Часто в таких случаях страны-колонии покупают у ЕС необходимое оборудование, патенты во временное пользование, консалтинговые услуги, услуги по геологоразведке, аудиторские услуги и множество других сервисов. Всё это оформляется в форме кредита под залог будущих поставок. Такая схема работы позволяет практически бесплатно выкачивать ресурсы десятилетиями.

2021: Партнерство с Украиной по РЗЭ, благородным газам и водороду

В 2021 году ЕС и Украина начали стратегическое партнерство по сырьевым ресурсам. Его цель была и остается в интеграции поставок сырья из Украины в цепочки высокотехнологичной продукции ЕС. На Украине планировалось использовать еще советские предприятия для производства необходимых РЗЭ и благородных газов, которые затем будут использованы для производства чипов и электроники уже на территории ЕС.

Аналогичным образом планируется использовать энергетический потенциал Украины для производства водорода. Само производство можно разместить на Украине, задействовав для этого, например, АЭС, а потребителем экологически чистого топлива будут уже страны ЕС. Классическая колониальная зависимость.

2020: Критическая зависимость от импорта редкоземельных элементов

В ЕС ситуация с обеспечением редкоземельными элементами гораздо более сложная, чем в США. Список критически важного сырья для ВПК и промышленности в последней редакции от 2020 г. содержит 30 элементов. Из них 19 преимущественно импортируются из Китая. Это, например, 93% магния и 86% редкоземельных металлов.

В ЕС производится только 1% критически важных элементов. Из Китая поставляется 40% общего объема редкоземельных элементов (РЗЭ), используемого в ЕС. Другими крупными поставщиками являются ЮАР, Россия и Бразилия.

В России добывается большинство РЗЭ, включенных в список критических важных элементов ЕС. В том числе 85% поставок ванадия. Сплавы ванадия используются в ядерных реакторах. Оксид ванадия используется в качестве пигмента для керамики и стекла, в качестве катализатора и в производстве сверхпроводящих магнитов.

По данным Еврокомиссии только для аккумуляторов к 2030 году потребуется в пять раз больше кобальта и в 18 раз больше лития, чем сейчас. Огромные объемы металлов необходимы для производства батарей, ветряков, электромобилей и т. д. В батареях используются никель, литий, кобальт, ванадий и марганец.

В качестве системного решения данной проблемы планируется принять в ЕС Закон о критическом сырье.

Основные цели:

- Определение набора «стратегически критического сырья»

- Система раннего предупреждения

- Доступ к финансированию

- Усовершенствованная структура отходов и цикличности для продвижения переработки.

Небольшой пример: для производства ветряного генератора мощностью 3 мВт требуется 335 тонн стали, 4,7 тонны меди, 1200 тонн бетона, 3 тонны алюминия, 2 тонны редкоземельных элементов, а также цинк. Практически по всем позициям ЕС находится в зависимости от импорта, в том числе и из России.

Бизнес

2024: В ЕС работает 46 тыс. компаний с российским участием

По состоянию на июль 2024 года в странах Евросоюза вели деятельность около 46 тыс. компаний с российским участием. Причем более двух третей из них (70%) располагаются на территории пяти государств ЕС. Такие данные приводятся в материалах Moody's, обнародованных 19 августа 2024 года.

Moody's приводит рейтинг стран ЕС с наибольшим количеством компаний с российским участием:

· Чешская Республика — 12 480;

· Болгария — 9581;

· Германия — 4296;

· Латвия — 3338;

· Италия — 2539.

Речь идет о компаниях, которые более чем на 40% прямо или косвенно принадлежат российским юридическим или физическим лицам, в том числе с двойным гражданством. Отмечается, что, в соответствии с правилами Европейской комиссии, с июля 2024 года кредитные и финансовые учреждения ЕС обязаны соблюдать новые требования к отчетности по транзакциям российских лиц. В частности, организации должны сообщать о переводах на сумму более €100 тыс. из Евросоюза в третьи страны, если их совершают компании с российским участием.

Введенные правила отчетности распространяются на различные финансовые активы, такие как наличные средства, чеки, требования по деньгам, векселя, денежные переводы и другие платежные инструменты, депозиты в финансовых учреждениях или других организациях, остатки на счетах и долги. Требование введено в рамках 12-го пакета санкций ЕС против России в связи со сформировавшейся геополитической обстановкой. Утверждается, что регламент «направлен на обеспечение более точной оценки потенциальных нарушений санкций, связанных с Россией, и выявление источников доходов России». Государствам — членам ЕС поручено оценивать информацию, передаваемую кредитными и финансовыми учреждениями, для выявления потенциальных нарушений или обходов санкций. [1]

2023: Число банкротств компаний достигло максимума с 2015 года

По итогам второго квартала 2023 года количество обанкротившихся компаний в Европейском союзе достигло 106 — это максимальный показатель с начала сбора данных в 2015-м. Такие цифры содержатся в исследовании Статистического управления Европейского союза (Eurostat), результаты которого были обнародованы в середине августа 2023 года.

В отчете говорится, что по сравнению с первой четвертью 2023-го число банкротств предприятий в ЕС во втором квартале указанного года поднялось на 8,4%. Таким образом, количество разорившихся компаний растет шестой квартал подряд. Наблюдающаяся ситуация объясняется несколькими причинами, включая макроэкономические вызовы и высокий уровень инфляции.

Если рассматривать рынок ЕС по видам деятельности, то во всех секторах экономики зарегистрирован рост числа банкротств во втором квартале 2023 года по сравнению с предыдущим кварталом. Больше всего пострадали гостиничный бизнес и сфера общественного питания, где число банкротств в квартальном исчислении увеличилось приблизительно на 24%. В сфере транспорта и складских услуг количество разорившихся предприятий поднялось примерно на 15% по сравнению с предыдущим кварталом, тогда как в секторе образования, здравоохранения и социальной деятельности зафиксировано увеличение на 10%.

В исследовании также говорится, что уровень банкротств компаний в ЕС во втором квартале 2023 года вырос практически во всех секторах по сравнению с показателем за четвертый квартал 2019 года — до начала пандемии COVID-19. Исключением стали только лишь промышленность и строительство, где количество разорившихся предприятий сократилось на 11,5% и 2,7% соответственно. Наибольший рост числа банкротств по сравнению с последней четвертью 2019 года зафиксирован в сфере гостиничного бизнеса и общественного питания — плюс 82,5%.[2]

2022: Рекордное число банкротств из-за провальной политики давления на Россию

В Европе в 4 квартале 2022 г резко выросло количество банкротств компаний, что есть прямое следствие существенного падения маржинальности бизнеса в условиях энергетического и инфляционного кризиса.

Европейский бизнес удерживает занятость и в условиях дефицита кадров повышает зарплаты более быстрыми темпами, чем растет производительность, но перекладывает издержки на себя, сокращая прибыльность.

Рост промежуточных издержек (энергия, логистика, промежуточные товары) и рост зарплат крайне негативно влияет на устойчивость европейского бизнеса и многие не выдерживает стресс теста.

Количество заявлений о банкротстве среди предприятий ЕС существенно увеличилось в четвертом квартале 2022 года (+27% по сравнению с предыдущим кварталом + 23% в сравнении с допандемическим 2019) и достигло самого высокого уровня с начала сбора данных в 2015 году.

Евростат собирал данную статистику на добровольной основе с 2015 до 4 кв 2020 и в обязательном порядке с 1 кв 2021, поэтому данные не в полной мере репрезентативные, но по крайней мере, позволяют понять тенденции относительно 2021, отмечал канал Spydell Finance.

Удар по бизнесу однозначно есть, хотя не в том месте, где можно было бы ожидать. Предполагалось, что основной удар получит на себя промышленность, но пока это не так.

Транспорт и хранение (+73% кв/кв, +85% в сравнении с 2019), услуги по размещению и питанию (+39% кв/кв и +97% к 2019), а также образование, здравоохранение и социальная деятельность (+30% и +40% соответственно) были видами деятельности с наибольшим увеличением числа банкротств в 4 кв 2022 года.

При этом банкротства в промышленности (добыча + обработка) практически не изменились в 4 кв 2022 в сравнении с 3 кв 2022 и сократились на 18% относительно 2019. Это же касается и строительства (+6% и минус 10% соответственно).

Оптовая и розничная торговля (+21% /+ 11%), финансы, научные и бизнес услуги (+20% / +30%), ИТ и связь (+20% / минус 5%).

Эта статистика не взвешена на размер компаний, но позволяет понять потенциальные риски и направление.

2021: Размер корпоративных депозитов достиг рекордных 3,2 трлн евро

К августу 2021 г компании еврозоны располагают самыми большими запасами наличности за всю историю наблюдений.

Депозиты нефинансовых компаний в еврозоне на конец июля достигли рекордного уровня в 3,2 триллиона евро (3,8 трлн долларов), согласно данным ЕЦБ. Это примерно на 600 миллиардов евро больше, чем сумма, хранившаяся у кредиторов в начале пандемии COVID-19 в 2020 году.

Исследования и разработки

2022

2021: Евросоюз увеличил расходы на научные исследования на 45% за 10 лет

В 2021 году Европейский союз потратил на научно-исследовательские и опытно-конструкторские работы (НИОКР) приблизительно €331 млрд. Это на 6,9% больше по сравнению с предыдущим годом, тогда как рост по отношению к 2011-му составил около 45%. Такие данные приводятся в исследовании статистической службы ЕС (Евростат), результаты которого обнародованы 4 октября 2023 года.

Отмечается, что затраты на НИОКР в 2021 году сократились до 2,27% ВВП по сравнению с 2,3% годом ранее. Это можно объяснить восстановлением ВВП в 2021 году после значительного падения в 2020 году, спровоцированного пандемией COVID-19. По сравнению с 2019 годом доля НИОКР по отношению к ВВП поднялась на 0,05%, а по сравнению с 10 предыдущими годами — на 0,26%.

Среди стран ЕС самая высокая интенсивность НИОКР в 2021 году была зафиксирована в Бельгии (3,43% ВВП), Швеции (3,4%), Австрии (3,26%) и Германии (3,13%), то есть, во всех этих странах расходы превышали 3% ВВП. Вместе с тем шесть стран ЕС зафиксировали затраты на НИОКР ниже 1% своего ВВП в 2021 году: это Румыния (0,47%), Мальта (0,65%), Латвия (0,74%), Болгария (0,77%), Кипр (0,83%) и Словакия (0,92%).

В исследовании говорится, что семь стран ЕС зарегистрировали снижение интенсивности НИОКР в период с 2011-го по 2021 год: Финляндия (минус 0,63%), Эстония (минус 0,55%), Ирландия (минус 0,44%), Люксембург (минус 0,38%), Словения (минус 0,29%), Дания (минус 0,18%) и Мальта (минус 0,01%).

В 2021 году на бизнес-сектор пришлось 65,95% от общего объема затрат на НИОКР в Европейском союзе, что эквивалентно €218,32 млрд. Далее следуют сегмент высшего образования (21,76%; €72,03 млрд), государственная отрасль (11,64%; €38,55 млрд) и частный некоммерческий сектор (0,65%; €2,14 млрд). Говорится, что НИОКР являются основным драйвером инноваций во многих сферах.[3]

Внешняя торговля

Основная статья: Внешняя торговля Евросоюза

Отрасли экономики

Промышленное производство

Основная статья: Промышленность в Евросоюзе

Туризм

2021: Крупнейшее направление выездного туризма в странах Европы

2018: В каких странах туристы тратят больше всего денег

Телеком

- Рынок телекоммуникаций в странах Евросоюза

- Интернет-доступ (рынок Евросоюза)

- Интернет-реклама (рынок стран Европы)

- Смартфоны (рынок Европы)

- Носимая электроника (рынок Европы)

Интернет

Информационные технологии

- ИТ-рынок Европы

- ИТ-рынок Западной Европы

- Блокчейн (рынок Европы)

- Крупнейшие партнеры Oracle и SAP в Европе

Строительство

2022: Объёмы строительства остаются стабильными

Недвижимость

2023: Обвал сделок с коммерческой недвижимостью на 58%

Во II квартале 2023 г объем сделок с коммерческой недвижимостью в Европе упал на 58% до самого низкого уровня с 2010 года.

Больше всего пострадал офисный сегмент - падение составило 68%, в то время как в гостиничном сегменте падение составило 36%. На всех основных рынках наблюдалось значительное снижение объема сделок.

2021: Рост цен за 11 лет на жилую недвижимость на 42%, на аренду - на 16%

СМИ

Сельское хозяйство

2024: 2-е место в мире по производству пшеницы - 122,1 млн метрических тонн

В начале декабря 2025 года TAdviser на основе данных Службы внешней сельскохозяйственной информации Министерства сельского хозяйства США (USDA) подготовил инфографику, демонстрирующую список стран с наибольшим производством пшеницы. 2-е место по производству пшеницы занял ЕС с показателем в 122,1 млн метрических тонн. Подробнее здесь

2023: Франция лидер по объёму производства с долей в ЕС 18%

Франция - крупнейший производитель сельскохозяйственной продукции в ЕС, на ее долю приходится около 100 млрд евро в год, или около 18% от общего объема производства в 2023 году.

2022: Высокий уровень господдержки сельского хозяйства

2021: Процент работающего населения стран Европы, занятого в сельском хозяйстве

Рынок труда

2022: Среднегодовое число рабочих часов на человека - более 1550

2019: Средняя производительность труда в странах ЕС

Безработица

2023: Рекордно низкая безработица в Еврозоне - 6,4%

Уровень безработицы в еврозоне в ноябре 2023 г достиг рекордно низкого уровня, несмотря на опасения, что во второй половине 2023 года блок из 20 стран впал в рецессию.

Уровень безработицы снизился до 6,4% с 6,5% в октябре, сообщил во вторник Евростат, что эквивалентно почти 11 миллионам человек без работы в регионе с населением более 300 миллионов.

2022: Безработица на историческом минимуме

2012

В июне 2012 года безработица в 17 странах еврозоны составила 11,2 процента, что стало рекордом за весь период наблюдения (Eurostat)[4].

Как отмечает Bloomberg, в мае статистические ведомства зафиксировали уровень безработицы в 11,1 процента. Количество безработных в регионе выросло на 123 тысячи до 17,8 миллиона человек.

Лидером по этому показателю среди стран-участниц валютного союза является Испания. Самые низкие показатели безработицы наблюдаются в Австрии (4,5%) и Нидерландах (5,1%).

Численность безработных в Испании составила 5,7 миллиона, что равняется 24,6 процента от всего работоспособного населения страны.

Безработица в Италии по итогам июня выросла до 10,8%, что стало рекордом с с 1999 года. Доля работающего населения составила 56,9%, а доля экономически неактивных граждан - 36,1%. Наибольшее число безработных приходится на молодежь в возрасте от 15 до 24 лет - среди людей этой возрастной группы не работает 34,3 процента.

В ФРГ показатель составил 6,8%, не изменившись по сравнению с прошлым месяцем. Численность безработных в стране составила 2,89 миллиона человек.

В Международной организации труда (МОТ) считают, что число рабочих мест сокращается из-за политики правительств по снижению бюджетных трат, которая негативно сказывается на экономическом росте. По прогнозам МОТ, если власти не примут мер для стимулирования экономики, число безработных в еврозоне в ближайшие 4 года может вырасти до 22 миллионов человек.

- "Эрнст энд Янг", июнь 2012 года: Увеличивающийся разрыв в экономических показателях стран еврозоны продолжает усиливать расхождения и на рынках труда. Доля безработных достигла почти 25% в Испании, 22% в Греции и 15% в Португалии, при этом на каждом из этих рынков рост безработицы за последние шесть месяцев составил от 3% до 4%. Это еще более ослабляет внутренний спрос и снижает объемы инвестиций, а также ограничивает способность правительств этих стран выполнять планы по сокращению бюджетного дефицита. В то же время в Германии, Австрии и Нидерландах безработица остается на уровне ниже 6%.

- Безработица в апреле 2012 года в еврозоне обновила рекорд и составила 11 процентов (данные Eurostat).

Рекордной также оказалась апрельская безработица в Италии: по предварительным данным, она составила 10,2 процента. Как уточняет агентство AGI, показатель достиг рекорда с 2004 года. По сравнению с мартом безработица выросла на 0,1 процента, в годичном исчислении показатель увеличился на 2,2 процента.

31 мая 2012 года верхняя палата итальянского парламента одобрила реформу рынка труда, в соответствии с которой будет упрощен процесс увольнения. Таким образом власти надеются стимулировать работодателей нанимать больше новых сотрудников, в первую очередь - молодежи. Кроме того, правительство премьер-министра Марио Монти планирует ввести отсутствующую систему выплаты пособий по безработице.

- Статистические ведомства ведут учет безработицы в еврозоне с 1995 года.

Доходы и расходы населения

Самые богатые люди в Европе

Основная статья: Самые богатые люди в Европе

2024

Разрыв в оплате труда женщин в финансовых советах достиг минимума за 6 лет - 62% зарплат мужчин

В 2024 году женщины в ЕС получали в среднем 62% зарплаты мужчин (против 65% в 2023 году), несмотря на рост их представительства в советах директоров до 41%.

В Северной Америке ситуация заметно лучше: женщины зарабатывали 94% доходов мужчин и занимали 38% неруководящих должностей.

В глобальном масштабе женщины-члены советов директоров финансовых компаний получали на 22% меньше, чем мужчины, и этот разрыв практически не меняется последние 5 лет.

Максимальные ставки налога на доходы физических лиц в странах Европы - Дания, Франция, Австрия

2022: Крушение реальных доходов на фоне взлёта инфляции из-за санкций против России

2021

Средний чистый доход на сотрудника в год в странах Европы

В ЕС насчитали 24 млн очень бедных жителей

В середине сентября 2021 года появились данные о том, что 24 млн работников по всему Европейскому Союзу (ЕС) живут за чертой бедности на минимальную зарплату. Об этом сообщили в Европейской конфедерации профсоюзов (ETUC; представляет 45 млн членов 90 профсоюзов из 38 стран Европы и 10 европейских федераций профсоюзов). Подробнее здесь.

2020: Дания, Нидерланды и Швеция лидируют по благосостоянию граждан

По итогам 2020 г датские семьи являются самыми богатыми в Европейском союзе, имея самые большие запасы наличных денег и пенсионных накоплений.

По данным ЦБ, собранным в Копенгагене, на душу населения у датчан приходится около 1,3 миллиона крон (208 000 долларов США) финансовых активов, что более чем в два раза превышает средний показатель по ЕС. Это после вычета долгов.

Это выводит Данию на первое место, а Нидерланды, Швеция, Люксембург и Бельгия замыкают пятерку лидеров.

2012

"Эрнст энд Янг", июнь 2012 года: Ухудшение ситуации на рынке труда, низкий рост заработной платы и неопределенность в отношении будущего единой валюты негативно влияют на доверие потребителей. За исключением Германии, население которой, по данным последних исследований, испытывает сдержанный оптимизм, уровень доверия потребителей в странах еврозоны в последние месяцы продолжил снижаться.

Поэтому согласно экономическому прогнозу для стран еврозоны в 2012 году реальные потребительские расходы увеличатся примерно на 0,9% в Германии и лишь на 0,2% во Франции, тогда как в большинстве остальных стран зоны евро они останутся на прежнем уровне или сократятся.

С учетом рассеивающихся опасений относительно структуры еврозоны в 2013 году прогнозируется дальнейший рост потребительских расходов в наиболее сильных странах на уровне 1%. Однако расходы домохозяйств в периферийных странах в 2013 году, вероятно, продолжат снижаться и возобновят рост только в 2014 году.

Розничная торговля

2023: Спад розничных продаж в Европе усиливается

Спад розничных продаж в Европе усиливается на фоне высокой инфляции, замедления темпов роста доходов, роста ставок по кредитам и интегральной стагнации экономики.

В августе 2023 по отношению к декабрю 2019 рост розничных продаж составил всего лишь 1.5% для стран Еврозоны и 2.6% для стран ЕС-27. Результат почти за четыре года – весьма посредственный, но тут как посмотреть.

С одной стороны, можно сказать, что без видимых последствий были преодолены: кризис COVID-19 2020-2021, энергетический кризис 2022, инфляционный кризис 2022-2023 и вот на полную мощность выходит долговой кризис 2023-2024. Череда непрерывных кризисов захлестнула Европу и удар более существенный среди развитых стран, чем по США или Японии.

С другой стороны, отсутствие роста за 4 года, учитывая весь потенциал субсидий и монетарных экспериментов, следствием которых стало накопление долга и структурная деградация.

2022: Снижение объема розничной торговли из-за противостояния с Россией

Спрос населения в Европе на фоне конфликта на Украине начал проваливаться. Ровно, как и в США поддержку спросу оказывают истощающиеся сбережения и кредитная активность, но запас ресурсов ограничен на фоне рекордного за 40 лет провала доходов в реальном выражении. По доходам в Европе ситуация намного хуже, чем в США.

Розничные продажи в Еврозоне лишь на 2.2% выше, чем в январе 2020 (последний месяц без ограничений, связанных с COVID-19). Относительно 2021 года розничные продажи в октябре снижаются на 2.7%, а по всей Европе минус 2.4%.

Отмечается ускоренное снижение потребления продуктов и напитков на 3.9% г/г на фоне рекордной инфляции по этому сегменту, что подчеркивает удар по наименее обеспеченному классу населения в Европе.

2020: Топ-10 брендов по выручке от интернет-продаж в странах Европы

2018: Карта крупнейших розничных сетей по странам

Потребление

Рынок автомобилей

2021

Число домашних собак на 1000 человек в странах Европы

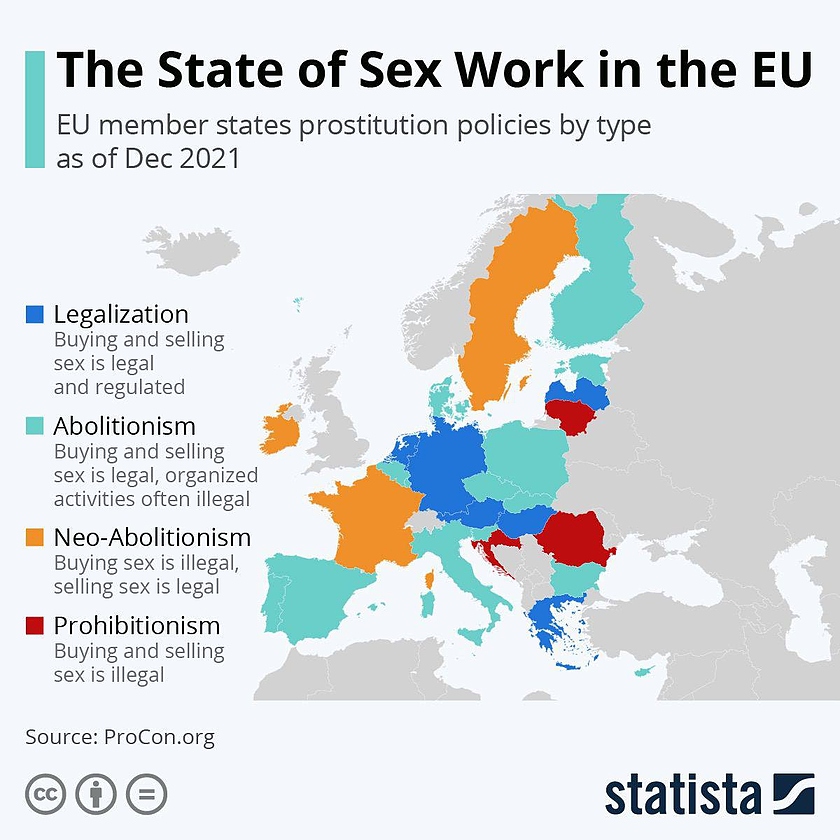

Политика в отношении проституции в странах ЕС

2019

Потребление кофе на человека в кг за год

Свинина - наиболее потребляемый вид мяса

Потребление пива в литрах в год на человека

Потребление вина в литрах в год на человека

2018

Потребление чая на душу населения в кг за год

Потребление молока в литрах в год на человека

Рынок алкоголя

2023: Сокращение производства игристых вин на 8% до 1,496 млрд литров

В 2023 году в Европейском союзе было произведено 1,496 млрд литров игристых вин. Для сравнения, годом ранее объем выпуска данной продукции составлял 1,624 млрд литров. Таким образом, зафиксировано сокращение на 8%. Об этом говорится в материалах статистического управления Eurostat, опубликованных 30 декабря 2024 года.

Крупнейшей страной-производителем игристых вин в 2023 году стала Италия с 638 млн литров. На втором месте располагается Франция с 312 млн литров: из них 224 млн литров пришлось на шампанское и 88 млн литров — на другие игристые вина. Замыкает тройку Германия с 263 млн литров. Далее следуют Испания (206 млн литров) и Португалия (25 млн литров).

Производство игристых вин в Евросоюзе падает в том числе из-за сокращения экспорта в Россию на фоне сложившейся обстановки. В частности, с 1 августа 2023 года по 31 января 2024-го страны ЕС поставили в Россию 1,19 млн гл тихих и игристых вин — это на 37,2% меньше, чем годом ранее.

Отмечается, что в 2023 году страны Евросоюза экспортировал 600 млн литров игристых вин в государства, не входящие в это объединение. Годом ранее объем экспорта составлял 649 млн литров: спад в годовом исчислении зафиксирован на уровне 8%. Несмотря на снижение в 2023 году, уровень экспорта остался выше, чем в предыдущие годы: 498 млн литров в 2018-м, 528 млн литров в 2019 году и 495 млн литров в 2020-м.

Если рассматривать различные разновидности игристых вин, то наибольшая доля поставок за рубеж пришлась просекко (Италия) — 266 млн литров, или 44% от общего объема. Кроме того, было экспортировано 100 млн литров (примерно 17%) игристых вин из свежего винограда без защищенного обозначением места происхождения. Экспорт шампанского (Франция) составил 91 млн литров, или 15%. Еще 60 млн литров (10%) пришлось на каву (Испания). Другие игристые вина из свежего винограда с защищенным обозначением места происхождения составили 33 млн литров, или 6%.[5]

2022: 28,8% населения употребляют алкоголь каждую неделю

2018: Минимальный возраст для приобретения алкогольных напитков от 16 до 20 лет

Примечания

- ↑ EU reporting requirements for outgoing Russian-owned transactions: Moody's identifies key entities and countries

- ↑ Q2 2023: Business bankruptcies at highest level since 2015

- ↑ EU investment in R&D increased to €331 billion in 2021

- ↑ Безработица в еврозоне достигла рекорда

- ↑ Sparkling wine production and exports down 8% in 2023